AFIP, a través de la RG 3878, estableció nuevas medidas en materia impositiva para las Pymes y Autónomos. El IVA se pagará trimestralmente y el certificado de exclusión será a través de un trámite mas simplificado.

La medida, que comenzará a regir a partir de junio, fija que el mes de Julio, los Contribuyentes ya no deberán ingresar el saldo de la posición mensual de IVA ya que el primer pago deberá hacerse efectivo en el mes de septiembre ( correspondiente al trimestre junio, julio y agosto).No obstante, las declaraciones juradas continuarán siendo mensuales.

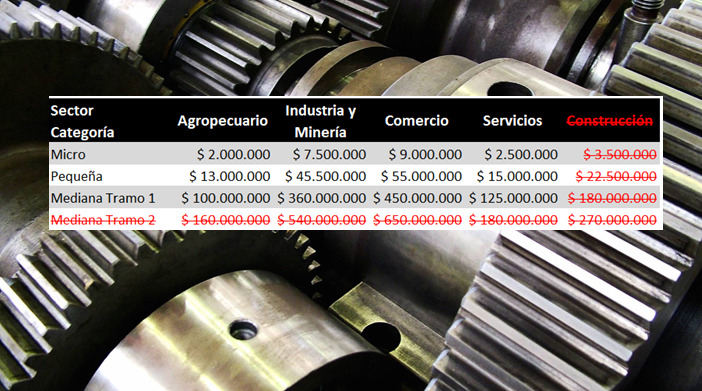

El beneficio es de aplicación para las PyMES (excepto construcción y minería) en los términos de la Ley 25300 y la Resolución 24/2001 de la Secretaría de la Pequeña y Mediana Empresa (SEPyME).

Pequeñas y medianas empresas comprendidas

Están comprendidas en el presente beneficio, las siguientes empresas clasificadas como MICRO por la Res. 24/2001 SPyME:

Servicios: Personas humanas correspondientes al sector servicios por su actividad, sólo estarán alcanzadas por los beneficios aquellas cuyas ventas totales anuales expresadas en pesos sean inferiores o iguales al límite establecido para la categoría Micro Empresa.

Actividades agropecuarias: Los que desarrollen exclusivamente esta actividad a los fines de adherir al presente régimen deberán previamente solicitar el desistimiento de la opción ejercida en el marco de la Resolución General Nº 1.745 y su modificación, no resultando aplicable la limitación fijada en su Artículo 4°.

Ventas: Según la Resolución 24/2001 (Actualizada a 2016) se entenderá por ventas totales anuales, el valor de las ventas que surja del promedio de los últimos 3 Estados Contables o información contable equivalente adecuadamente documentada, excluidos el Impuesto al Valor Agregado, el Impuesto Interno que pudiera corresponder, y deducido hasta 50% del valor de las Exportaciones que surjan de dicha documentación.

Requisitos adicionales

- Poseer la C.U.I.T. con estado administrativo activo sin limitaciones ( RG N° 3.832 ).

- Declarar y mantener actualizado ante la AFIP el domicilio fiscal, así como los domicilios de los locales y establecimientos.

- Tener actualizado en el “Sistema Registral” el código relacionado con la actividad que desarrollan.

- Constituir ante la AFIP el “Domicilio Fiscal Electrónico”.

- Contar con el alta en los tributos pertinentes y no registrar falta de presentación de las declaraciones juradas determinativas y/o informativas correspondientes.

- No encontrarse en concurso preventivo o quiebra

Comienzo del beneficio

La solicitud de acceso a los beneficios establecidos en la presente resolución general surtirá efectos desde el primer día del mes de aprobación sobre la procedencia de la categorización correspondiente (como Micro, pequeña o mediana empresa ), que estará a cargo de la Secretaría de Emprendedores y PyMEs del Ministerio de Producción.

Decaimiento del beneficio

Los beneficios decaerán conforme ocurra alguna de las siguientes circunstancias:

a) A partir del primer día del mes siguiente a aquel en el que se produzca alguno de los hechos que se indican a continuación:

- Desaparición de las causales que motivaron el encuadramiento en la categorización mencionada, o

- Falta de presentación de 3 declaraciones juradas mensuales del impuesto al valor agregado correspondientes a un mismo año calendario.

b) A partir del primer día del mes en que se produzca el incumplimiento del pago trimestral

IMPORTANTE: No obstante, desde el primer día del mes siguiente a aquel en que opere el vencimiento general para la presentación de la declaración jurada del impuesto a las ganancias, correspondiente al mes de cierre del ejercicio comercial del contribuyente o responsable, se dispondrá la baja automática de los beneficios otorgados, en cuyo caso deberán gestionar la respectiva solicitud a los fines de acceder nuevamente a ellos.

Ingreso del gravamen

La declaración jurada seguirá siendo mensual pero el pago podrá hacerse de forma trimestral. Para ello, se deberá utilizar el procedimiento de transferencia electrónica de fondos (RG 1.778), hasta el día que —de acuerdo con la terminación de la Clave Única de Identificación Tributaria (C.U.I.T.) del responsable— fija el cronograma de vencimientos vigente, agrupando los meses conforme se indica a continuación:

| PERÍODO FISCAL | VENCIMIENTO |

| Junio, julio y agosto | Hasta el día que corresponda para el pago del período fiscal agosto. |

| Septiembre, octubre y noviembre | Hasta el día que corresponda para el pago del período fiscal noviembre. |

| Diciembre, enero y febrero | Hasta el día que corresponda para el pago del período fiscal febrero. |

| Marzo, abril y mayo | Hasta el día que corresponda para el pago del período fiscal mayo. |

En caso de pago fuera de término, los intereses resarcitorios se ingresarán de acuerdo con lo indicado en el párrafo precedente.

Trámite del Certificado de Exclusión

Los contribuyentes mencionados, cuyas declaraciones juradas del impuesto al valor agregado arrojen un saldo de libre disponibilidad durante 2 períodos fiscales consecutivos anteriores al pedido, podrán solicitar el “Certificado de Exclusión” implementado por la Resolución General N° 2.226.

Las Pequeñas y Medianas Empresas —tramo 1— deberán además poseer un saldo de libre disponibilidad en la última declaración jurada del impuesto al valor agregado vencida a la fecha de la solicitud, equivalente como mínimo, al 10% del promedio del impuesto determinado en las declaraciones juradas de los últimos 12 períodos fiscales. Para las Micro Empresas dicho saldo podrá ser inferior al porcentaje anteriormente mencionado.

Los certificados serán otorgados automáticamente una vez superados otros controles sistémicos realizados en el marco de la citada norma.

Fuente:

AFIP – RG 3878

Pingback: AFIP estableció el pago trimestral de IVA para Pymes y Autónomos – Estudio Jurídico & Contable

Pingback: PyMEs: Modificaciones para contemplar Ventas totales anuales y categorización | LGB & ASOCIADOS - Contadores Públicos

Pingback: PyMEs: Modificaciones para contemplar Ventas totales anuales y categorización | Consultores Asoc

Los comentarios están cerrados.